Anticipazioni classifica 2017

Albiera Antinori

Più due. Al giro di boa dell’esercizio 2017, si allunga di due posti la tavolata delle maggiori aziende vitivinicole italiane, con un giro d’affari superiore a 100 milioni. Entrano nell’esclusivo club over 100, due marchi protagonisti di una crescita superiore alla media e divisi da pochi spiccioli: il Mondodelvino group, giovane realtà con base a Forlì che si piazza al diciassettesimo posto con 106,84 milioni di ricavi (più 10% sul 2017) e la Ruffino, importante braccio italiano dell’americana Constellation brands, che entra a quota 18 con 106,83 milioni (più 8%).

Sale così a 19 il numero dei big del mercato: due in più dello scorso anno e 5 in più rispetto alla fotografia a fine 2016. Alla vigilia della 52ma edizione del Vinitaly (Verona, 15-18 aprile), ecco nella tabella qui accanto l’anticipazione di alcuni dati dei maggiori competitor alla testa dell’esclusiva classifica delle più grandi cantine italiane che sarà pubblicata nelle prossime settimane.

Azienda Vitivinicola | Fatturato in milioni

2017 | Fatturato in milioni

2016 | incr. % | N° Bottiglie

(in milioni) | Export

(in milioni) |

1 Cantine Riunite & Civ | 594,20 | 566,12 | 5,0 | 213,8 | 399,9 |

| di cui: Gruppo Italiano Vini | 385,00 | 365,00 | 5,5 | 89,3 | 294,0 |

2 Gruppo Caviro | 220,78 | 227,22 | -2,8 | 254,8 | 75,8 |

3 Marchesi Antinori | 202,33 | 195,09 | 3,7 | 23,4 | 114,1 |

4 Zonin 1821 | 201,00 | 193,00 | 4,2 | 50,9 | 172,8 |

5 Fratelli Martini | 193,98 | 171,26 | 13,3 | 84,0 | 174,4 |

6 Gruppo Mezzacorona | 184,74 | 163,41 | ns | 49,0 | 153,3 |

7 Cavit | 182,54 | 177,92 | 2,6 | 70,0 | 146,1 |

8 Casa Vinicola Botter Carlo & C. | 179,00 | 165,00 | 8,5 | 86,3 | 171,8 |

9 Enoitalia | 168,88 | 147,50 | 14,5 | 98,0 | 128,6 |

10 Gruppo Santa Margherita | 168,73 | 157,04 | 7,4 | 20,4 | 116,5 |

11 Italian Wine Brands | 149,75 | 146,00 | 3,8 | 48,0 | 112,5 |

12 La Marca Vini e Spumanti | 131,40 | 101,02 | 30,1 | 42,0 | 108,7 |

13 Cantina di Soave | 118,00 | 116,00 | 1,6 | 35,0 | 47,0 |

14 Collis Veneto Wine Group | 115,00 | 106,00 | 8,0 | 18,0 | 32,5 |

15 Terre Cevico | 112,73 | 110,67 | 1,9 | 72,5 | 33,3 |

16 Schenk Italian Wineries | 109,82 | 108,29 | 1,4 | 55,6 | 90,8 |

17 Mondodelvino Group | 106,84 | 97,00 | 10,2 | 63,5 | 91,2 |

18 Ruffino | 106,83 | 98,72 | 8,2 | 26,1 | 99,7 |

19 Marchesi Frescobaldi | 105,00 | 101,20 | 3,8 | 11,6 | 65,6 |

Marco Martini

Al di là delle new entry, la classifica 2017 contiene un’altra grossa novità: conquista il terzo posto e sale sul podio, una griffe prestigiosa del made in Italy, la Marchesi Antinori: realtà privata squisitamente produttrice, è sinonimo di altissima qualità, come rivela anche il suo fatturato di oltre 202 milioni (riguarda il solo core business vino), alimentato da una produzione di 23,4 milioni di bottiglie, nettamente inferiore a quella delle altre aziende di dimensione analoga.

Tutti insieme, i 19 big rappresentano un fatturato che supera i 3,3 miliardi, esportazioni per più di 2,3 miliardi e una produzione di oltre 1,2 miliardi di bottiglie.

Ancora una volta, al vertice del mercato c’è la cooperativa emiliana Cantine riunite con il controllato Giv, che alimenta la sua capogruppo con ricavi per 385 milioni. Al secondo posto, con un fatturato della sola divisione vino di 220,7 milioni (l’unico in lieve flessione tra i big) c’è la Caviro di Faenza, cui fa capo il 10% della produzione nazionale di uva. In totale la cooperazione si aggiudica otto posti nel club over 100. Chi li occupa? Oltre alla coppia sul podio, ci sono le due eterne rivali trentine Mezzacorona (il suo incremento non è significativo perché il fatturato 2016 era di soli 11 mesi) e Cavit, al sesto e settimo posto. A quota 12 troviamo la sorprendente La Marca vini e spumanti, specializzata nella produzione di Prosecco: sbarcata nell’olimpo un anno fa, è già salita di quattro posizioni, grazie a una crescita di oltre il 30%. Ancora una coop che corre: è il gruppo Collis Veneto che cresce dell’8% superando Terre Cevico, mentre Cantina di Soave tiene la sua posizione al tredicesimo posto.

Tra le cantine private, la Zonin 1821 cede il passo ad Antinori scendendo al quarto posto con ricavi per oltre 200 milioni. Si scende sotto 200 con la piemontese Fratelli Martini che sfoggia un altro anno al galoppo (ricavi +13,3%) guadagnando posizioni; cresce di oltre l’8% la Carlo Botter, numero uno all’export e vola anche Enoitalia (+ 14,5%) salendo al nono posto. Si conferma tra i protagonisti più in forma del settore il gruppo Santa Margherita, fresco di shopping in Lombardia (Ca Maiol) e Sardegna (Cantina Mesa). Le due acquisizioni entrano di striscio nel consolidato che raggiunge i 168,7 milioni. Ha appena allargato la sua rete anche l’ Italian Wine Brands, quotata all’Aim con un flottante dell’80%: undicesima, con 149,7 milioni, ha acquisito, attraverso la controllata Giordano, la torinese Pro.di.ve. proprietaria della piattaforma di vendita on line Svinando wine club (centomila utenti registrati, 1 milione di fatturato) .

Ancora privati: la Schenk italian wineries (109,8 milioni) satellite del gruppo svizzero Schenk, che punta a potenziare la sua presenza nel canale horeca e la Marchesi Frescobaldi (105 milioni), tra le realtà storiche del vigneto Italia, anche proprietaria di aziende cult come Masseto e Ornellaia.

Top 10 GDO

Sempre più difficile. La vendita di vino attraverso i canali della grande distribuzione organizzata (Gdo) mette a dura prova capacità e nervi delle cantine italiane. Migliaia di etichette sugli scaffali, dura concorrenza sui prezzi, promozioni continue, riducono i margini operativi delle aziende e impongono una continua guerra di posizione: passa infatti da questo canale più del 75% del vino che si consuma nel Bel Paese.

Come è andata nel 2017? L’Istituto di ricerca Iri, che ogni anno fotografa per conto del Vinitaly i consumi di vino nella grande distribuzione, mette a fuoco prima di tutto due dati: gli italiani hanno acquistato in totale 648 milioni di litri tra vini fermi, frizzanti e spumanti e hanno speso in totale poco più 1,8 miliardi di euro. In pratica, hanno consumato lievemente meno (meno 0,2% in volume), confermando un trend che va avanti ormai da anni, ma hanno speso circa il 2% in più, a conferma che si beve meno, ma meglio. In particolare, il prezzo medio a litro del vino confezionato è stato di 2,85 euro, per salire a 4,54 euro quando si tratta di bottiglie più pregiate (doc, docg e igt ), pari a un aumento di oltre il 2% sul 2016. Interessante notare, secondo l’Iri, bibbia del settore, l’impegno delle catene distributive finalizzato al recupero dei valore dei vini.

TOP TEN nella GDO

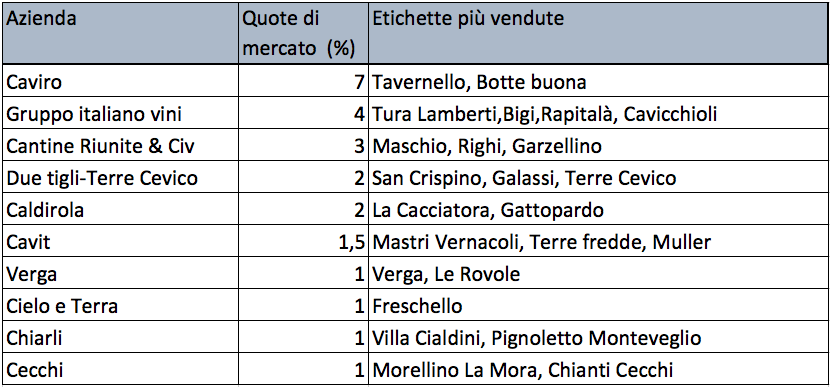

Stima delle quote di mercato dei dieci maggiori operatori nella Gdo sul totale delle vendite del vino confezionato

Sarà interessante vedere se questo processo di stabilizzazione dei valori potrà essere compromesso dall’atteso rincaro dei prezzi conseguente alla scarsa vendemmia 2017.

Ma cosa è entrato nel carrello della spesa? Un po’ di tutto, a cominciare dal vino rosso fermo, di gran lunga la tipologia di vino più venduta.

Tra i rossi guidano le danze il Lambrusco (amato rosso di Emilia Romagna e Lombardia), il toscanissimo Chianti e il Montepulciano d’Abruzzo, di gran lunga campioni del mercato. Ma in questo tris d’assi, l’unico a segnare un incremento sia in volumi che in valore è il Chianti che vanta anche un prezzo medio a bottiglia decisamente superiore. Passando tra i bianchi preferiti, tira la volata l’internazionale Chardonnay (che flette però in volumi e valore), seguito dal Vermentino, nelle sue tre declinazioni sarda, ligure e toscana, che sta marciando a spron battuto. Tra le tipologie che vantano incrementi di vendite a due cifre ci sono il Grillo siciliano, il Primitivo pugliese, l’Ortrugo dei colli piacentini, la Ribolla friulana, il veneto Valpolicella Ripasso, il Cortese piemontese, la Passerina marchigiana, il Chianti classico toscano, il Cannonau sardo, il Pecorino abruzzese e marchigiano e la Falanghina campana.

Ferma la supremazia del comparto dei rossi in fatto di volumi e valori, va detto che nel 2017 sono state più vivaci le vendite di vini bianchi fermi, di rosati, di etichette doc e novità regionali, e naturalmente di spumanti: di gran lunga la tipologia superstar del mercato italiano cresciuta del 4,9% in volume e del 6,7% in valore.

Fin qui i vini più gettonati. Ma quali sono le aziende più forti nella grande distribuzione?

Non esiste una graduatoria ufficiale, rigorosamente top secret. .

Ma tenendo conto delle etichette e dei marchi più familiari negli scaffali è possibile costruire una speciale top ten della Gdo. Ecco nella tabella qui accanto la numero uno Caviro, mamma fortunata del Tavernello e dei vini Botte buona che alimentano una quota di mercato superiore al 7% in valore (equivalente a un fatturato di oltre 100 milioni di euro) che sale fino al 13 % sul volume dei litri venduti. Al secondo posto si piazza il Giv, per il quale è più alta la quota in valore (vicina al 4%) e più bassa quella in volume (circa il 3% ) a riprova di una tipologia di vini di taglio superiore: Cavicchioli, Rapitalà, Tura Lamberti, Bigi. I frizzanti Maschio, il Pignoletto e il Lambrusco Righi e il frizzante Garzellino tirano la volata delle Cantine Riunite & Civ, titolare di una fetta di mercato sicuramente superiore al 3% sia in volumi che valore.

I ricavi di Giv e Riunite oscillano tra i 50 e i 60 milioni, mentre secondo gli esperti, scendendo al di sotto dei primi tre, si passa a fatturati da 30 milioni in giù.

Seguono i Due Tigli del gruppo Terre Cevico che si aggiudicano una quota di mercato del 4% in volume ( inferiore al 2% in valore). La grande coop romagnola spopola sugli scaffali con i vini san Crispino, Galassi, Terre Cevico.

Al quinto posto troviamo Caldirola (vini La Cacciatora, Gattopardo) che dopo un anno di forte crescita, ha registrato una frenata nelle vendite: si colloca al di sotto del 2% in termini di valore, superando il 2% in fatto di litri venduti.

Al contrario va al galoppo Cavit (suoi i vini Mastri vernacoli e Muller spumante) le cui quote di mercato scavalcano l’1% in valore per scendere al di sotto dell’1% sui volumi.

Mauro e Anselmo Chiarli

Segue la casa vinicola Natale Verga (circa il 2% sul volume totale del venduto e poco più dell’1% sull’incasso), quindi la Cielo e Terra: è sua la nota etichetta Freschello principale alimento delle sue quote di mercato pari a circa l’1,5% sia sui volumi che sul fatturato. Quote di mercato analoghe anche per Chiarli, marchio storico che compete sugli scaffali con vini come il Lambrusco Villa Cialdini e il Pignoletto Tenute Monteveglio, tra le poche aziende capaci di registrare un aumento delle vendite in valore.

Cecchi, Cesare e Andrea

Ma il vero exploit nella top ten della Gdo è della Cecchi, l’azienda toscana presente negli scaffali con linee di vino dedicate come il Morellino La Morra, ha messo a segno i maggiori incrementi in assoluto (nell’ordine del 10%) sia in termini di fatturato che di volumi vantando anche un prezzo medio tra i più elevati (porta il suo nome anche l’etichetta di Chianti preferita).